关键词: 半导体存储器 产业链 市场规模 光刻胶 消费电子 电子 元器件

中商情报网讯:半导体存储器作为数字电子半导体设备,用于存储数字数据,具有存取速度快、存储容量大、体积小等优点。近年来,中国半导体存储器产业在国家和企业的共同努力下取得了显著进展。未来,随着国产化进程的加速,中国半导体存储器产业有望在全球市场上发挥更加重要的作用。

一、产业链

半导体存储器产业链上游为原材料及设备,原材料主要包括硅片、光刻胶、光掩模、电子特气,设备主要包括光刻机、刻蚀机、薄膜沉积设备、检测设备。半导体存储器产业链中游为半导体存储器生产制造,半导体存储器可分为易失性存储和非易失性存储。半导体存储器产业链下游为半导体存储器应用领域,主要包括消费电子、信息通信、汽车电子、物联网等。

图片来源:中商产业研究院

二、上游分析

(一)半导体硅片

1.半导体硅片市场规模

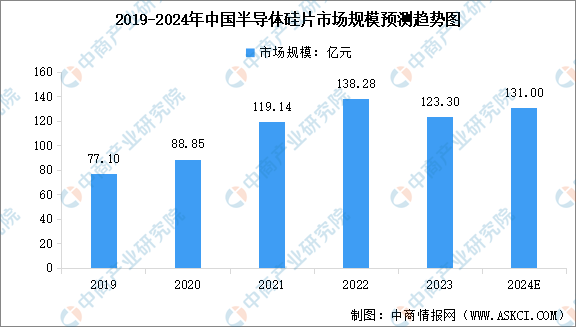

尽管目前主要半导体硅片企业均已启动扩产计划,但其预计产能长期来看仍无法完全满足芯片制造企业对半导体硅片的增量需求,叠加中长期供应安全保障考虑,国内半导体硅片行业仍将处于快速发展阶段。中商产业研究院发布的《2024-2029年全球及中国半导体硅片产业发展趋势分析及投资风险预测报告》显示,2019-2023年中国半导体硅片市场规模从77.10亿元增至123.30亿元,年均复合增长率达12.45%。中商产业研究院分析师预测,2024年中国半导体硅片市场规模将达到131亿元。

数据来源:中商产业研究院整理

2.半导体硅片行业竞争格局

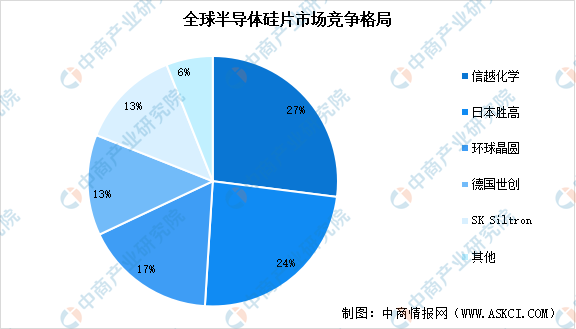

半导体硅片行业是寡头垄断的行业,长期以来被全球前五大硅片厂商垄断,包括日本的信越化学和SUMCO、中国台湾环球晶圆、德国Siltronic和韩国SK Siltron,上述五家企业合计占据90%以上的市场份额。

资料来源:Omdia、中商产业研究院整理

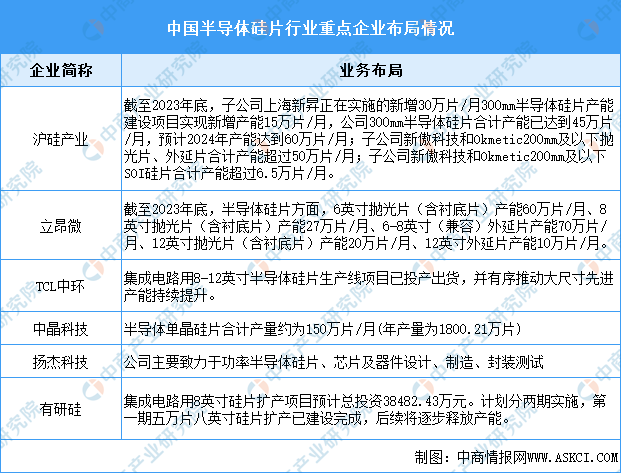

3.半导体硅片重点企业

与国际主要半导体硅片供应商相比,中国大陆半导体硅片厂商市场份额较小,技术工艺水平以及良品率控制等与国际先进水平相比仍具有显著差距。国内半导体硅片龙头企业沪硅产业、立昂微、TCL中环、中晶科技等,相关产能及业务布局情况如下图所示:

资料来源:中商产业研究院整理

(二)光刻胶

1.光刻胶市场规模

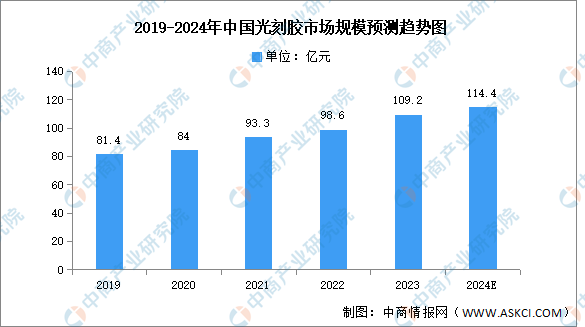

目前,全球光刻胶市场已达到百亿美元规模,市场空间广阔。我国光刻胶产业链逐步完善,且随着下游需求的逐渐扩大,光刻胶市场规模显著增长。中商产业研究院发布的《2024-2029全球及中国光刻胶和光刻胶辅助材料行业发展现状调研及投资前景分析报告》显示,2022年我国光刻胶市场规模约为98.6亿元,同比增长5.68%,2023年约为109.2亿元。中商产业研究院分析师预测,2024年我国光刻胶市场规模可达114.4亿元。

数据来源:中商产业研究院整理

2.光刻胶重点企业分析

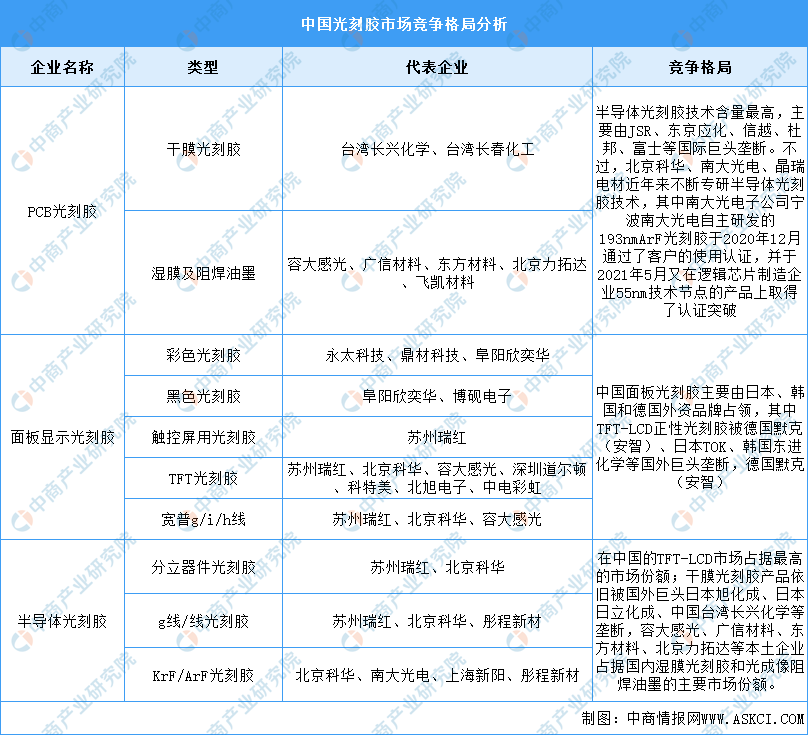

光刻胶的应用领域主要为半导体产业、面板产业和PCB产业。从细分市场来看,在半导体光刻胶市场,由于技术含量最高,市场主要由JSR、东京应化、信越、杜邦、富士等国际巨头垄断。国内光刻胶企业主要有容大感光、东方材料、苏州瑞红、北京科华、上海新阳、彤程新材、鼎材科技等。具体如图所示:

资料来源:中商产业研究院整理

(三)光刻机

1.光刻机市场规模

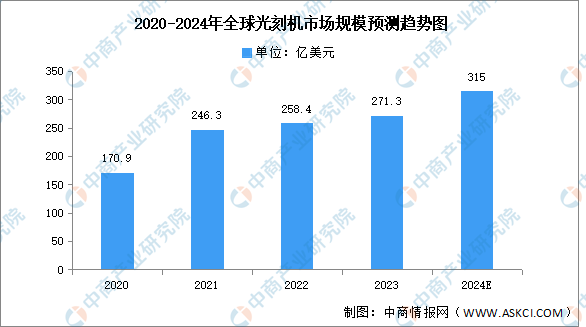

近年来,在消费电子需求相对低迷的情况下,电动汽车、风光储、人工智能等新需求成为半导体产业成长的新动能,全球光刻机市场规模平稳增长。根据SEMI公布的数据,2022年全球半导体设备市场规模为1076.5亿美元,其中光刻机市场占比约为24%,规模达到约258.4亿美元,2023年约为271.3亿美元。中商产业研究院分析师预测,2024年全球光刻机市场规模将增至315亿美元。

数据来源:SEMI、中商产业研究院整理

2.光刻机重点企业分析

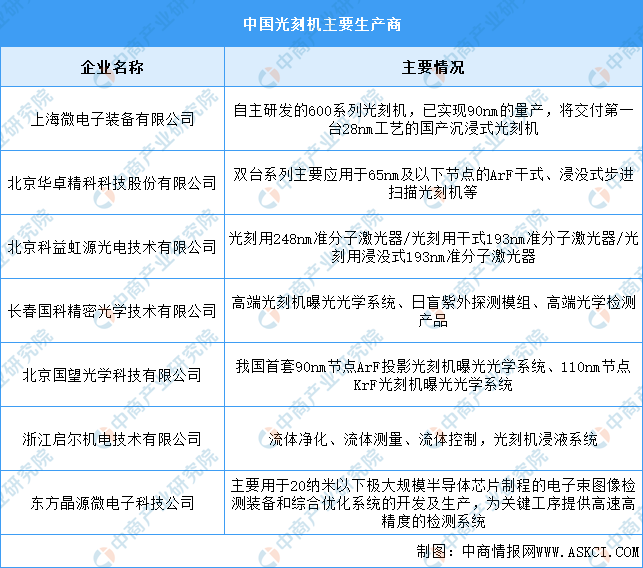

目前中国光刻机生产企业较少,主要企业包括上海微电子装备有限公司、北京华卓精科科技股份有限公司、北京科益虹源光电技术有限公司、长春国科精密光学技术有限公司、北京国望光学科技有限公司、浙江启尔机电技术有限公司、东方晶源微电子科技公司。具体如图所示:

资料来源:中商产业研究院整理

(四)刻蚀机

1.刻蚀机市场规模

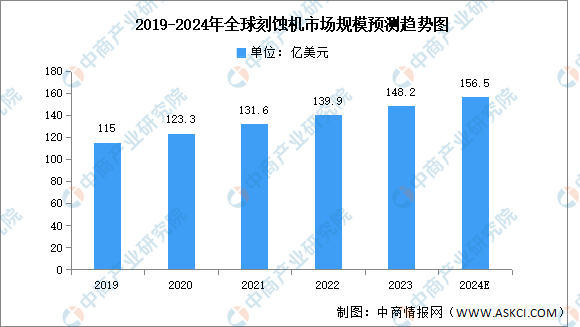

刻蚀机主要用来制造半导体器件、光伏电池及其他微机械等。近年来,全球刻蚀机市场规模呈增长趋势。中商产业研究院发布的《2024-2029全球及中国半导体设备行业深度研究报告》显示,2019-2022年,全球刻蚀机市场规模由115亿美元增至139.9亿美元,复合年均增长率达6.8%,2023年约为148.2亿美元。中商产业研究院分析师预测,2024年全球刻蚀机市场规模将达156.5亿美元。

数据来源:Gartner、中商产业研究院整理

2.刻蚀机重点企业分析

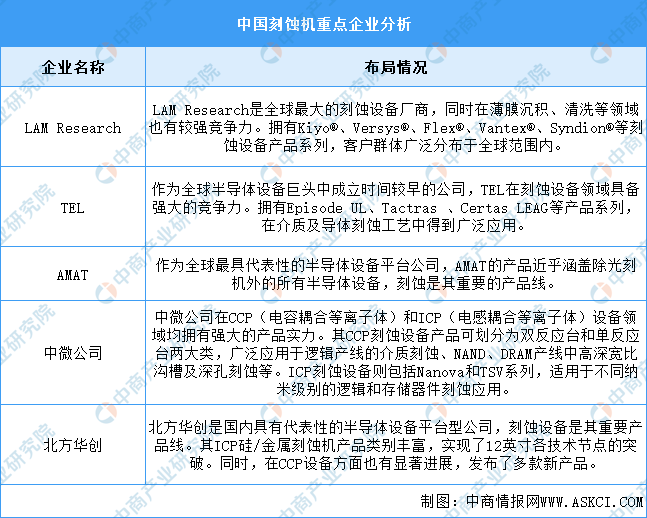

刻蚀机行业的竞争格局呈现出高度集中且竞争激烈的态势。全球范围内,以LAM Research、AMAT和TEL为代表的国际巨头占据了市场的主导地位,它们凭借先进的技术、丰富的产品线和广泛的客户群体,在全球刻蚀机市场中占据了大部分份额。中微公司和北方华创等本土企业凭借自主研发和创新能力,逐渐在刻蚀机领域崭露头角,成为国内刻蚀机行业的领军企业。具体如图所示:

资料来源:中商产业研究院整理

三、中游分析

(一)半导体存储器市场规模

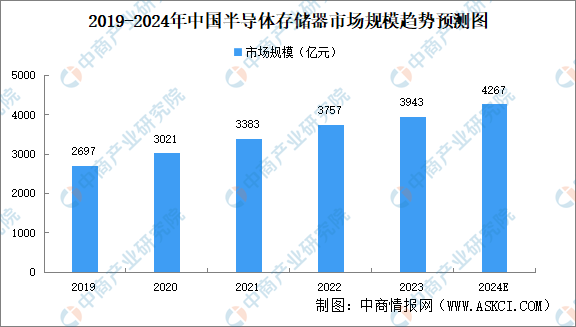

随着现代电子信息系统的数据存储需求指数级增长,半导体存储出货量持续大幅增长,市场规模持续扩大。中商产业研究发布的《2024-2029年中国半导体存储器市场调查及发展趋势研究报告》显示,2022年中国半导体存储器市场规模3757亿元,2023年增至3943亿元。中商产业研究院分析师预测,2024年中国半导体存储器市场规模将达4267亿元。

数据来源:中商产业研究院整理

(二)半导体存储器市场结构

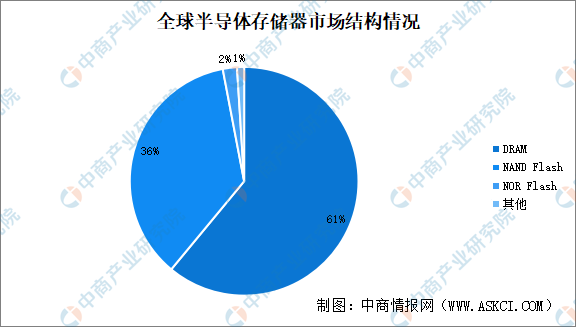

半导体存储器市场主要包括DRAM、NAND Flash和NOR Flash 三种产品。DRAM和NAND Flash构成半导体存储器最主要的组成部分,其中,DRAM是半导体存储器领域最大细分市场,占存储市场规模的比例高达61%,NAND Flash约占36%左右的市场份额。NOR Flash占据2%市场份额。

数据来源:中商产业研究院整理

(三)NOR Flash市场规模

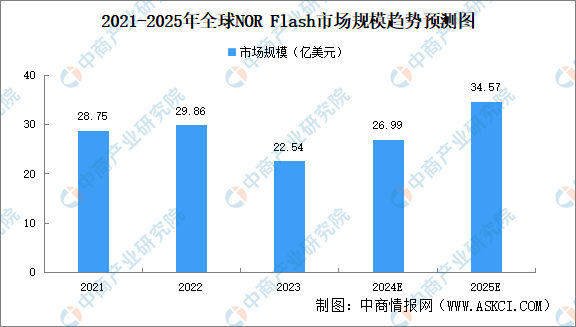

中商产业研究发布的《2024-2029年全球及中国半导体存储器市场调查及发展趋势研究报告》显示,2023年全球NOR Flash市场规模22.54亿美元。中商产业研究院分析师预测,NOR Flash总体市场规模将在持续增长,预计2024年全球NOR Flash市场规模将达到26.99亿美元,2025年将达到34.57亿美元。

数据来源:中商产业研究院整理

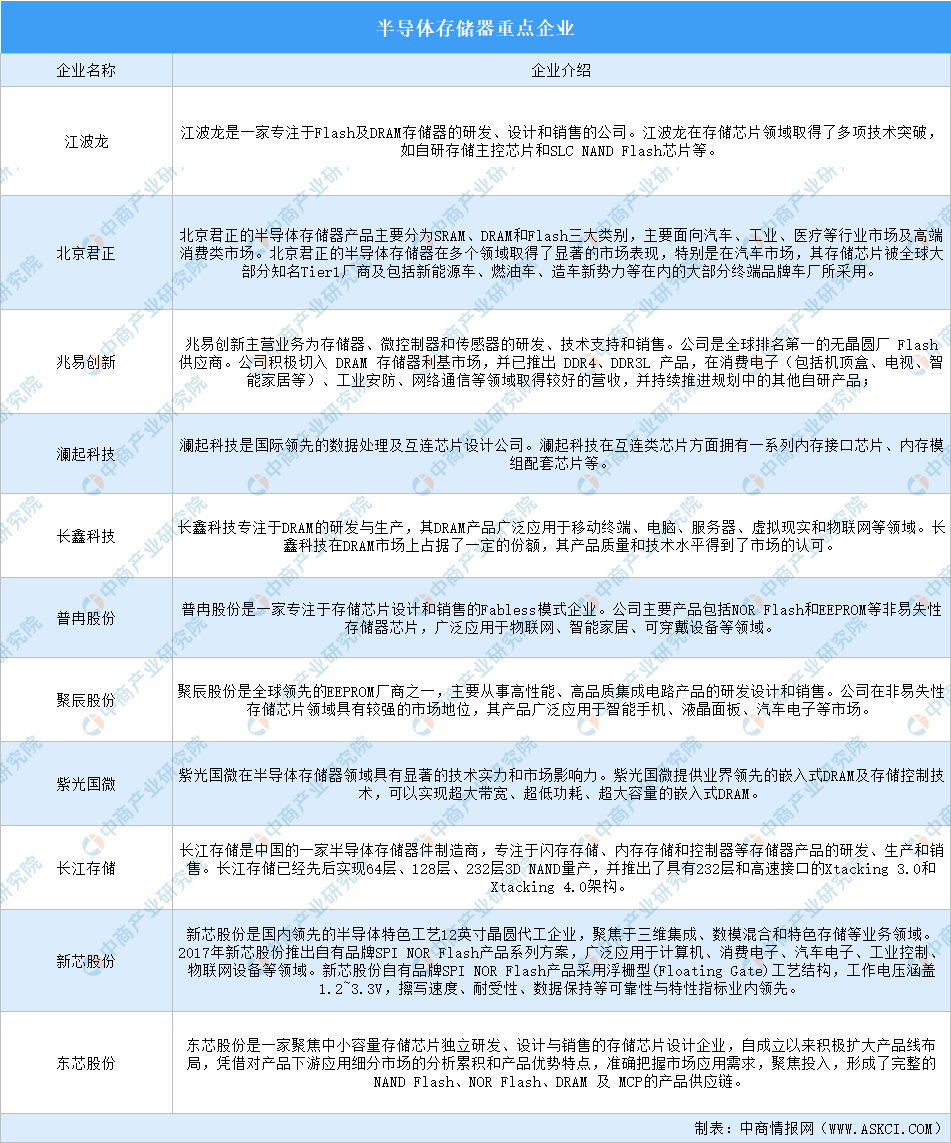

(四)半导体存储器重点企业分析

资料来源:中商产业研究院整理

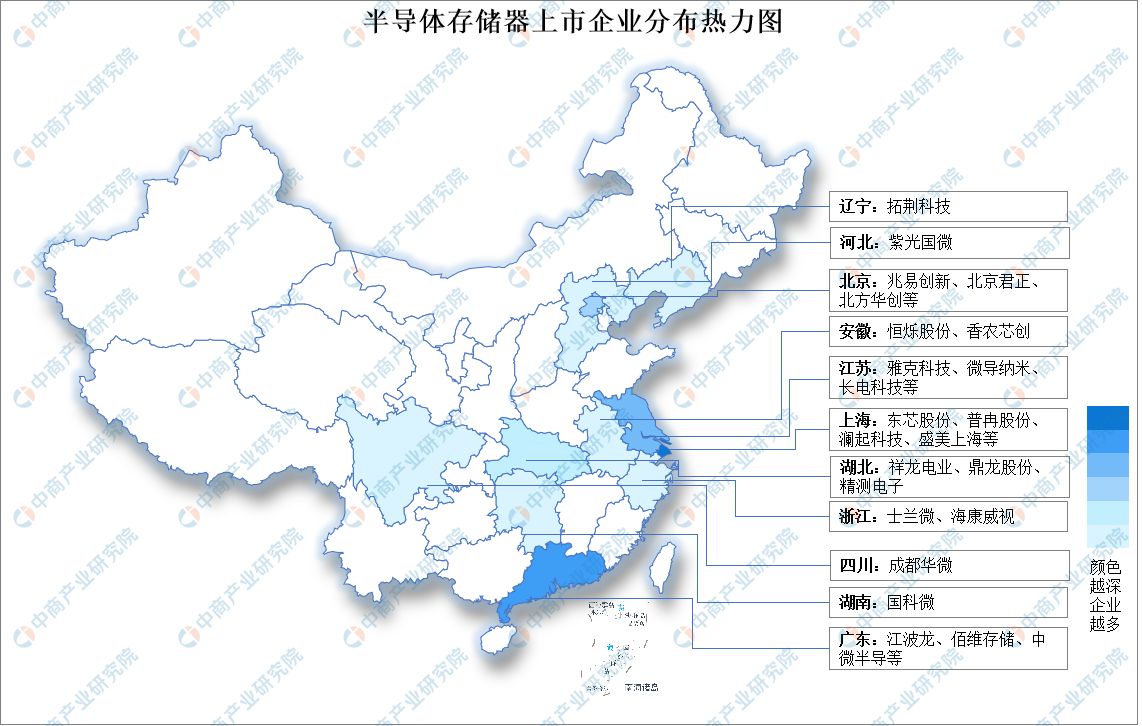

(五)半导体存储器上市企业热力分布图

资料来源:中商产业研究院整理

四、下游分析

(一)消费电子

近年来,在技术不断创新等因素推动下,全球消费电子产品创新层出不穷,渗透率不断提升,消费电子行业快速发展,并形成了庞大的产业规模。中商产业研究院发布的《2024-2029年中国消费电子行业市场前景预测及未来发展趋势报告》显示,2023年中国消费电子市场规模达到约19201亿元。中商产业研究院分析师预测,2024年中国消费电子市场规模将增至19772亿元。

数据来源:Statista、中商产业研究院整理

(二)汽车电子

中国汽车电子市场增速快于全球。中商产业研究院发布的《2024-2029年中国汽车电子行业发展情况及投资战略研究报告》显示,2022年汽车电子市场规模9783亿元,2023年市场规模增至10973亿元。中商产业研究院分析师预测,2024年中国汽车电子市场规模将超12000亿元。

数据来源:汽车工业协会、中商产业研究院整理

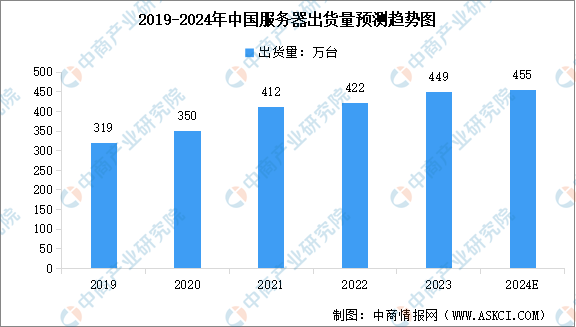

(三)服务器

近年来,我国加快建设新基建,云计算、边缘计算等新兴技术渗透率逐渐提高,推动服务器市场出货量稳步增长。中商产业研究院发布的《2024-2029年中国服务器行业需求预测及发展趋势前瞻报告》显示,2022年中国服务器市场出货量达到422万台,较上年增长2.43%,2023年中国服务器出货量达到约449万台。中商产业研究院分析师预测,2024年服务器出货量达到455万台。

数据来源:IDC、中商产业研究院整理

来源:中商产业研究院